簿記3級(第7回総合問題第1.2問)

【第1問】

仕訳15問です。

(1)購入時にかかった費用の考え方ですが、契約書の印紙代は費用処理すると記載があるので、土地の代価に加算する(要は資産計上する)必要はなく、「租税公課」で処理します。

これは、実務でも車両購入時などに、費用で処理しても良いものと「車両(固定資産)」で処理しなければいけないものが分かれますので、明細書をよく見て処理されると良いです。

(2)「損益/仕入」か「仕入/損益」かを一瞬迷われる方もあるかと思いますが、「仕入」という費用をなくしたいのだから、貸方「仕入」と考えると、とっさに仕訳できるかと。

(3)複数項目が判明したときの現金過不足の仕訳のコツです。

収益(この場合は受取手数料15,000)を貸方に記入します。

費用(この場合は旅費交通費7,000)を借方に記入します。

そうすると、貸方のほうが多いので、まさか、更に「現金過不足」を貸方に書こうとは考えないはずです。

ということで、借方に「現金過不足10,000」を記入すれば、自動的に貸方に2,000の差額が生じるので「雑益」だと判断できます。

その後、「現金過不足」を処理したときの仕訳は、これで、つじつまが合ってるかな?って考えると、先に答えを書き込んでいるので、気持ちに余裕ができ、頭もスッキリするかと…。

とにかく、現金過不足で複数の理由が判明したときは、収益、費用をそれぞれのあるべき場所に書いてしまうと、自動的に答えは見つかりますので、その解き方がおススメです。

(7)コピー機の搬入設置費用は、購入したもの(備品)の代価に加算しますね。

(9)貸方は、「普通預金」を2つに分割して記載しないように気を付けてください。

これも、銀行口座の記入面は本体と手数料は、別々に表示されるので、実務なら2つの仕訳に分けるのが自然だと思いますが、最近の検定試験の模範解答の傾向に合わせる必要がありますね。(;^_^A

(14)擬制法による伝票の起票ですね。

出金伝票の「買掛金」、売上伝票の「売掛金」と見たら、すぐに、擬制法だから、仕入や売上を総額で仕訳をしなくっちゃ~って思われると早いです。

(15)余分な情報が書き込まれていますが、仮受消費税の処理は売上時にしているので、この段階では、売掛金が振り込まれた処理だけすれば良いですね。

【第2問】

補助簿に関する問題ですね。

やはり、この回も、第2問が時間が掛かりますので、第3問が簡単かも…。

(問1)

以前も書かせていただきましたが、仕訳をメモして、その仕訳に出て来る勘定科目数に、商品の増減を伴う場合(売上や仕入や同返品がある場合)は1を足した数と覚えれば大丈夫です。

その1って何?って感じですが、「商品有高帳」ですね。

例として、7日なら「仕/買・C(現金のつもり)」とメモをすると、

「仕入帳」と「買掛金元帳」と「現金出納帳」の他に、「商品有高帳」という感じです。

ちなみに、返品の場合は商品の増減があるので「商品有高帳」に記載が必要ですが、値引きの場合は、商品数は増減しないので「商品有高帳」には記載しません。

恐らく、そんなレベルの高い問題は出ないとは思いますが、万一の場合に備えて…。

補助元帳は、T勘定を書いて、仕訳をメモして行かれれば、簡単に求められるかと思います。

(問2)

固定資産台帳を仕上げたり、売却時の仕訳を考える問題です。

パズルのような問題ですね。(;^_^A

(1)

備品A:

2/4/1取得で期首現在で4年経過しているので、当期の償却額が400,000と分かっていることから、その4倍が期首残高と判明します。

ちなみに、当期の償却額が400,000で耐用年数が7年ということは、400,000×7が取得原価と判明します。

備品B:

3/12/3取得で、期首現在で2年と4ヶ月経過しています。

当期の償却額が960,000ということで、初年度は960,000×4/12=320,000

期首の残高は960,000×2年+320,000(4ヶ月分)=2,240,000と求められます。

これが求められれば、残り2つは、すぐに求められますね。

備品C:

6/10/1取得で、当期中の取得になります。

ということで、期首の減価償却累計額は0

当期は、18,000,000÷30×6/12=300,000

これが求められれば、残り2つは良いですね。

残存価額は0と文中に表記がありますが、今年の問題で今期中に購入したのなら、残存価額は、0円です。

平成19年(2007年)の税法改正以前に取得した建物だけ、残存価額に気を付けてください。

(2)

備品Aを翌期の6/30に750,000で売却したとすると、なので、

(1)で帳簿価額が800,000と求められていると思うので、差額の50,000が「固定資産売却益」になりますね。

いちいち、仕訳をしなくても、帳簿価格をサッと見つけられるようにされると良いですね。

お疲れさまでした。

恐らく、明日の第3問は簡単だと思いますよ。(^^)v

試験日が近づいていますので、体調管理にお気をつけください。

もっと早く進んで~と思われている方があるかも知れませんが、時間にゆとりのある方は、間違えた問題や自信がないままで解答してしまった問題を完璧になるまでやり直してください。

この1冊を完璧にしておけば、必ず合格できます。(^^)v

この段階で時間はヨシとして合格点が取れないという方は、前半の個別問題も侮らずに…。

スマート取引取込(クレカ)は確定日以後じゃないとダメだった

取り敢えず、申告が仮に終了したということで、当期分の処理をしようかと…。

預金関連は4件しかなかったので、スマート取引取込ですぐでしたが、カードが多いはずと、カード会社から引き落とし予定通知が届いたので、カードを取り込んでみようと…。

その結果、どうも、上手く行かないなぁ?と…。

せっかく、サポートをアップグレードしたし、サポートにお尋ねしようかなぁとも思ったのですが、この時期って、確定申告のご質問が殺到しているんじゃないかって思ったんですよ。

そこで、そんな、この時期じゃなくても良いような質問をするのも悪いなぁと、ご遠慮して、もう少し検索をしてみたのです。

その結果、カード情報が確定しない内は取込ができないそうです。

預金口座のように、変動がある度に取り込めるんじゃないんですね。

まあ、当たり前って言えば当たり前?

カード会社から、本日、「2月の引落予定金額は、〇〇円です」ってご案内が届いたので、良いのかな?って思ったのですが、そこから、ポイントで支払ったりもできるので、最終的な確定とは言えない訳かぁ?と納得したわけです。

今日も1つ賢くなったな。ウン!(笑)

まあ、慌てずに、引落しが終了してからでも良いですね。

もし、カード連携したのに、どうして取り込めないのかなぁ?と思われた方がありましたら、私の失敗談を参考にしてくださいね。(^_-)-☆

決算書の一部が変わりました

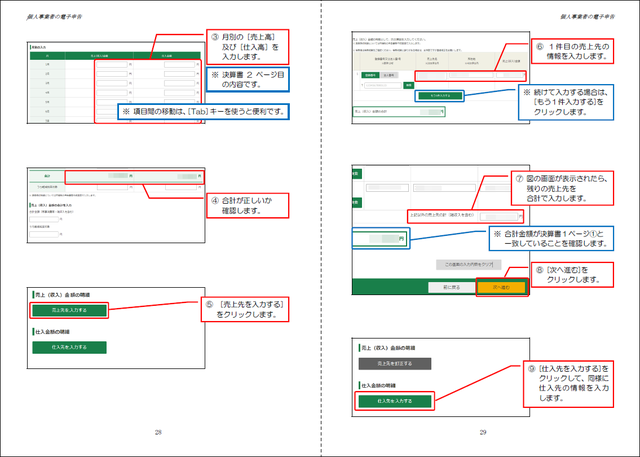

確定申告絡みでお伝えし忘れてましたが、今年から青色申告決算書の2ページ目と3ページ目がやや変わりました。

3ページ目にあった「地代家賃の内訳」が2ページ目に移動して、

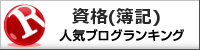

3ページ目は、新たに「売上金額の明細」とか「仕入金額の明細」ということで、主だった売上先や仕入先を入力するようになりました。

変更があったのは、画像の(5)の部分からです。

この部分をクリックして、主だった売上先や仕入先の情報を入力します。

4件分の入力を終えて、「もう1件入力する」をクリックすると、残りが合計で入力できるようになります。

給料賃金の主だった従業員とその他何名っていうのと同じですね。

これによって、突合せをするのかもですね。

売上は、2つのショップ分を合計して、記載しておきました。

たくさん、お買い上げいただき、ありがとうございます。

たくさんと言えば、今日、ビンゴ賞品のビンゴカードお値引で、あるお教室様に対して、約30万円のお値引をさせていただきました。

1回のご注文での金額の大きさにビックリしましたが、そこまで、ハッピーテキストを気に入ってくださっているんだなぁと感じて、とても嬉しかったです。

そんなに値引きできるなら、今まで、よほど利益を上乗せしていたんだろう?って思われる方があるかも知れませんが、企業で一番大きな経費は人件費です。

テキスト作りっ放しなら利益は出るのですが、それは嫌なので、ご提供を開始して以来、ずうっと改訂のための人件費に割いて来ましたので、テキスト部門は永年赤字です。(笑)

今回は、このショップ(ショップは2006年スタート)での最後だと思って、今までの感謝の気持ちを表したいと思って普段と違うビンゴ大会を企画させていただきました。

テキスト部門の赤字運営に関しては、男性スタッフとは意見が食い違っていましたが、もし、うちのテキストをうちの教室の生徒さんだけのためでも、改訂はし続けるので、同じだけの経費は掛かったんだから、他のお教室に使っていただけるだけありがたい、その分が余分だと思えば、問題ないって私は言い続けてきたんですが、男性の視点からは、いつまでも、そんなことを言ってちゃいけないって感じだったようですね。

なので、自分の好きなように運営できるように個人形態にさせてもらって、給料ではなく、手伝ってもらった分だけの外注費(税理士さんのご指導による)にしたんだから、これで、良いですよね。(;^_^A

ちなみに、男性スタッフは本業が忙しいので、滅多に手伝ってもらいませんが、どうしても、デザイン面とかで応援が欲しい時は年に2~3回ですが依頼しています。

もし、オンライン講習のノウハウを希望されるお教室様がありましたら、ご提供できます。

ただ、その点でも、「なんのために、シニアのためのパソコン教室が存在するのか?」の考えは、根本的に違うので、積極的には賛成できない旨を伝えてあります。

Zoomなどを使ったオンライン講習は、若い方には良いかと思うのですが、それをシニア向けの教室の生徒さんに導入してしまうのは、「う~ん!どうなの?」って感じがしています。

また、改めて書いてみたいのですが、パソコン教室はパソコンを指導する場所だと考えていたら、絶対に、もう2年も持たずに、閉鎖に追い込まれるだろうというのが私の考えで…。

私は、シニア向けパソコン教室の存在意義は、そんなところにはないと思っています。

あ、脱線しましたが、個人事業者の電子申告のテキストは、私の段階では完成して、チェックに回している最中です。

ただし、最優先ならぬ最後で良いと伝えてあるので、ファイル管理終了後になります。

小規模企業共済がPCやスマホからも可能に

本日、ご案内が届いたのですが、中小機構の共済ホームページが2月にリニューアルされるそうです。

まだ、リニューアル前かな?と思ったのですが、どうも、こちらっぽいです。

- 各種届出がオンラインで可能になる

- 掛金控除証明書もe-Taxと連携する

- 掛金の口座振替も、ゆうちょ銀行や一部のネットバンクが利用可能になる

ようです。

今までは、利用できる口座も限られていたし、窓口でしか変更とか受け付けてもらえなくて不便だったのですが、ネットバンクもOK、オンライン手続きOKとなると、手軽になりますね。

月額1,000円から70,000円まで入ることができ、払込期間が6ヶ月以上あれば、廃業時に自身の退職金のようなイメージで受け取ることができます。

自動的に引き落とされているので、知らず知らずに溜まっている感じです。

もちろん、経費にはできないので、自費で払っていくことになりますが、将来のリタイアに備えて、積み立てておかれると、全額が所得控除(基礎控除などと同じ)の対象になるので、毎年の税制面でも優遇されており、事業を廃止することになって、一括で受け取ったとしても、よほど多額じゃなきゃ、退職所得控除があるので、課税額は少ないです。

退職所得控除は20年までが40万円、20年超が70万円です。

退職所得は、受け取った額から退職所得控除を引いて、更に、その2分の1になります。

仮に、25年事業を継続して1,000万円受け取ったとしたら

{10,000,000-(400,000×20+700,000×5)}×1/2で、0円ですね。(;^_^A

ちょっと、例が悪かったけど、まあ、長年働いて得た退職所得にはそんなに税金が掛からないということです。

もちろん、年金形式で受け取ることもできます。(その場合は雑所得)

法人にされている方は、経営者も入ることができ、個人成りした場合も、手続きをすれば、そのまま、継続が可能です。

私は、また、完全リタイアという訳には行かないので継続しますが、何年か先には、自分の退職金が入って来るかなぁ?と楽しみにしています。

私、法人時代も、自分だけは「役員賞与」とか一度も受け取ったことがないんですよ。

なので、自分で積み立てているとはいえ、将来が楽しみです。

引き落とされているのは、全く意識したことがないので、本当に知らず知らずにです。(笑)

ハルジオンの脚パカ頑張らないと…。(;^_^A

コメントをお書きください